现在看剧、看综艺,如果不“组个CP”,都对不起自己的脑洞。

4月21日,国务院办公厅发布《关于推动个人养老金发展的意见》,其中明确提出:

“个人养老金资金账户资金用于购买符合规定的银行理财、储蓄存款、商业养老保险、公募基金等运作安全、成熟稳定、标的规范、侧重长期保值的满足不同投资者偏好的金融产品,参加人可自主选择。”

那么,对于个人养老金,在众多的养老金融产品中,哪个才是“最佳CP”呢?

他山之石可以攻玉,不妨先看看美国较为成熟的个人养老保险是个什么情况。

美国是世界上实施养老保险制度最早的国家之一,经过长期发展与完善后,形成了经典的“三支柱”养老保险体系:即国家强制养老保险、雇主养老金计划和个人储蓄养老保险。

其中,美国第三支柱个人储蓄养老保险主要采用个人退休账户(IRA)模式为主,没有政府和企业的直接参与,类似于个人理财,但能享受政府税收优惠政策。

不难看出,我国第三支柱个人养老金制度主要对标的应该是IRA模式,而并不是大家熟知的401K计划。

养老保障体系搭建完整后,采用何种方式来鼓励和引导投资者积极进行有效养老投资呢?

1994年,富国银行和巴克莱全球投资公司发现,个人投资者的投资方式较为极端,绝大多数投资者要么将资金全部投资于货币市场基金,要么将资金全部投资于股票基金中,而且基本不对投资组合进行动态调整。

在此背景下,养老目标基金应运而生,为投资者提供一站式养老投资方案,并逐步成为养老投资的主流方式。

数据显示,截至2021年末,美国养老金第三支柱IRAs计划资产的主要投向是公募基金,占比高达45%,并且以股票基金和偏股型基金为主。银行存款和保险占比相对降低,分别占IRA投资资产的5%与4%。

为何美国的IRAs计划会偏好权益和混合类基金产品呢?

普通投资者一般印象中股市难赚钱,但是拉长时间维度看,事实却相反。

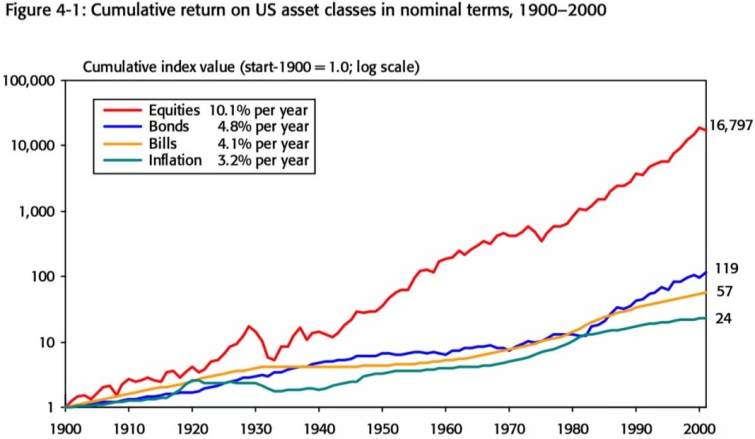

数据来源:《乐观主义者的胜利:101年全球投资回报率研究》

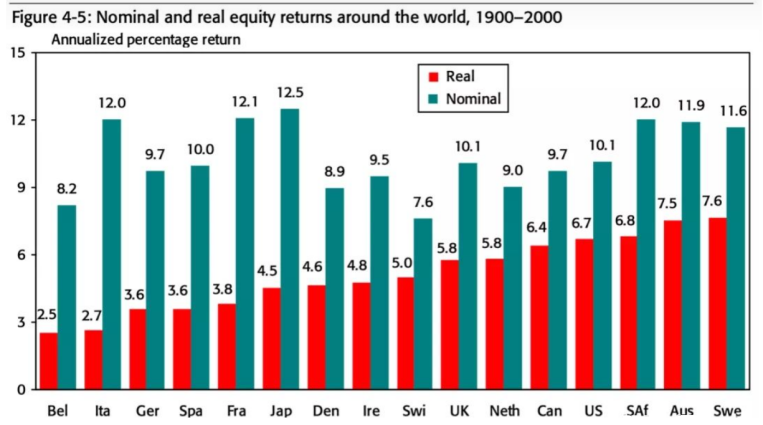

数据来源:《乐观主义者的胜利:101年全球投资回报率研究》

回顾美国证券市场历史,可以发现,从1900年到2000年间的101年间,虽然经历了两次世界战争、冷战、石油危机、经济危机等等众多重大社会历史事件,

但是,如果1900年将1美元分别投资到美国的权益资产、债券资产,到2000 年底将分别得到16797美元、119美元。(来源:《乐观主义者的胜利:101年全球投资回报率研究》,Elroy)

在这101年期间,美国权益资产年化收益率达到 10.1%,债券资产年化收益率达到4.8%,超过了通货膨胀率3.2%。

并非只有美国如此,其他国家亦然。

数据来源:《乐观主义者的胜利:101年全球投资回报率研究》

数据来源:《乐观主义者的胜利:101年全球投资回报率研究》

可以发现,上图权益市场有完整记录的16个国家,自1900年到2000年的101年间,权益类资产年化收益率平均值为10.31%,真实收益率(去除通胀)平均值为5.1%。

养老金投资青睐权益资产,正是两者具有天然的适配性。

养老金投资的本质,是个人财富的跨时期配置,年轻时合理投资金融资产,年老时适当置换出资产,以满足退休后的生活需要。

因此,养老金投资是一个相对长期的过程,具有明显的长期资金优势,正好切合权益市场的特性,从而更好获取长期收益。

不管是目标日期策略还是目标风险策略,养老目标基金可以通过设计科学的资产配置,有效发挥“长钱”优势,在较长的投资周期中追求更高的资金收益,正是养老投资的“最佳CP”。

国内养老目标基金乘风而起

借鉴国外经验,为满足养老资金理财需求,2018年2月11日证监会发布《养老目标证券投资基金指引(试行)》(以下简称“指引”),养老目标基金终于面世。

据指引规定,养老目标基金是指以追求养老资产的长期稳健增值为目的,鼓励投资人长期持有,采用成熟的资产配置策略,合理控制投资组合波动风险的公募基金。

2018年10月,从第一批养老目标基金成立至今3年多来,我国养老目标基金市场规模持续扩大。

数据来源:基金定期报告,截至2022/3/31

数据来源:基金定期报告,截至2022/3/31

数据显示,截至2022年3月31日,全市场养老目标基金合计有165只(A/C份额合并计算),规模达到1047.35亿元。

数量和规模分别占全市场混合型FOF基金比例为62.26%和49.27%,养老目标基金逐渐成为公募FOF基金中主力角色。

与其他普通基金相比,为“养老投资”定制的养老目标基金不仅在产品设计、运作方式、投资范畴等有着严格管理,还对管理人、基金经理等有严格筛选。

(1)基金中基金(FOF)形式

养老目标基金应当采用基金中基金形式或中国证监会认可的其他形式运作。

(2)资产配置策略

养老目标基金应当采用成熟稳健的资产配置策略,控制基金下行风险,追求基金长期稳健增值。投资策略包括目标日期策略、目标风险策略以及中国证监会认可的其他策略。

✔ 养老目标日期基金(TDF)

采用目标日期策略,它假定投资者随着年龄增长,风险承受能力逐渐下降,因此会随着所设定目标日期的临近,逐步降低权益类资产的配置比例,增加非权益类资产的配置比例。

✔ 养老目标风险基金(TRF)

采用目标风险策略,根据特定的风险偏好来设定权益类资产、非权益类资产的配置比例,向大众提供具有不同层次风险目标的投资方案。

(3)封闭运作期不少于1年

养老目标基金定期开放的封闭运作期或投资人最短持有期限应当不短于1年。

(4)管理人要求成立满2年+

非货币基金规模200亿元

养老目标基金的管理人要求成立满2年,最近3年平均非货币公募基金管理规模在200亿元以上或管理的FOF业绩波动性低,规模较大;公司具有较强的投资、研究能力,投资、研究团队不少于20人。

(5)基金经理要工作5年以上

具备5年以上金融行业从事证券投资、证券研究分析、证券投资基金研究评价或分析经验,其中至少2年为证券投资经验;或者具备5年以上养老金或保险资金资产配置经验。

优秀的投资和研究团队,是漫漫养老投资长路上不可或缺的舵手。

华安基金作为多年深耕个人养老投资产品的基金管理人之一,小安家配备了在养老基金投资管理、大类资产配置、FOF投资运作以及基金研究和评价领域经验丰富的团队,目前旗下的养老目标基金产品也比较丰富:

有目标日期基金,比如针对2030年左右退休人群的华安养老2030三年;还有针对2040年左右退休人群的华安养老2040三年;

还有目标风险基金,如:华安稳健养老目标FOF、华安平衡养老目标FOF、华安民享稳健养老一年FOF、华安优享稳健养老一年FOF等。

小安家始终将养老投资业务作为长期发展战略的重点之一,并将服务好个人养老投资看作是基金公司的社会责任在一个更高层次上的体现,努力为中国养老保障体系第三支柱的建设贡献自身的力量。

风险提示:基金名称中含有“养老”字样并不代表收益保障或其他任何形式的收益承诺,养老基金不保本,可能发生亏损。基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。本产品由华安基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

声明:本网资源均来自网络,版权归原作者所有,如有侵权请联系我们处理!

原文地址:【红包】为个人养老金“组CP”,它俩“般配”吗?发布于2022/06/10